Types de raisons financières, quels sont les utilisations et les exemples

- 4285

- 1334

- Louna Baron

Le raisons financières Ce sont des indicateurs clés de la performance financière d'une entreprise, créée avec l'utilisation de montants numériques tirés des états financiers pour obtenir des informations importantes sur une organisation.

Les chiffres trouvés dans les états financiers d'une entreprise, qui sont le bilan, l'état des revenus et l'état des flux de trésorerie, sont utilisés pour effectuer une analyse quantitative et évaluer la liquidité, la croissance, les marges, les taux de performance, l'effet de levier, la rentabilité et l'évaluation d'une entreprise.

Source: Pixabay.com

Source: Pixabay.com En ce qui concerne l'investissement, l'analyse de l'information des états financiers est l'un des éléments les plus importants du processus d'analyse fondamental, sinon le plus important.

Dans le même temps, le grand nombre de chiffres dans les états financiers d'une entreprise peut être déconcertant et intimidant pour de nombreux investisseurs. Cependant, grâce à l'analyse des raisons financières, vous pouvez travailler avec ces chiffres de manière organisée.

[TOC]

Calcul et analyse

Le calcul des raisons financières est relativement simple. Cependant, comprendre et interpréter ce qu'ils disent sur les états financiers d'une entreprise nécessite un peu plus de travail.

Les entreprises établies ont généralement plusieurs années de données d'équilibre et l'état des résultats pour travailler avec l'analyse des raisons.

Le calcul des raisons financières de plusieurs périodes, qu'elle soit trimestrielle ou annuelle, aide à surveiller les tendances utiles des performances opérationnelles de l'entreprise.

Types et leurs caractéristiques

Raisons de liquidité

Ce sont des indices financiers qui mesurent la capacité d'une entreprise à payer ses obligations financières financières et à long terme. Les raisons financières les plus courantes incluent les éléments suivants.

Raison de circulation

La raison en circulation mesure la capacité d'une entreprise à payer des passifs à court terme avec des actifs circulants:

Raison de circulation = actifs / passifs circulants en circulation.

Raison rapide

La raison rapide mesure la capacité d'une entreprise à payer des passifs à court terme avec des actifs rapides:

Raison rapide = (actifs circulants - inventaires) / passifs circulants.

Taux de trésorerie d'exploitation

C'est une mesure du nombre de fois où une entreprise peut payer les passifs en circulation avec l'argent généré dans une période donnée:

Raison des flux de trésorerie opérationnels = flux de trésorerie d'exploitation / passif à courant.

Tirer parti des raisons

Ils mesurent le montant du capital qui vient de la dette. En d'autres termes, les raisons financières de levier sont utilisées pour évaluer les niveaux de dette d'une entreprise. Les raisons financières les plus courantes comprennent les éléments suivants:

Raison de la dette aux actifs

Il mesure le montant relatif des actifs d'une entreprise qui est fournie grâce à la dette:

Peut vous servir: quels sont les actifs finaux en économie?Dette de raison pour les actifs = passifs totaux / actifs totaux.

Raison de la dette en capital

La dette au capital calcule le poids de la dette totale et des passifs financiers contre le capital comptable:

Dette de raison au capital = passif total / patrimoine des actionnaires.

Raison de couverture d'intérêt

Le ratio de couverture des intérêts détermine la facilité avec laquelle une entreprise peut payer ses frais d'intérêt:

Ratio de couverture des intérêts = Revenu d'exploitation / frais d'intérêt.

Raison de la couverture du service de la dette

Le ratio de couverture du service de la dette détermine la facilité avec laquelle une entreprise peut payer ses obligations de dette:

Raison de la couverture du service de la dette = Utilité opérationnelle / service total de la dette.

Raisons d'efficacité

Ils sont également connus sous le nom d'indices financiers. Ils sont utilisés pour mesurer comment une entreprise utilise ses actifs et ses ressources. Les raisons financières d'efficacité les plus courantes comprennent les éléments suivants.

Ratio de rotation des actifs

Le ratio de rotation des actifs mesure la capacité d'une entreprise à générer des ventes à partir d'actifs:

Ratio de rotation des actifs = Ventes / actifs nets totaux.

Ratio de rotation des stocks

Il mesure le nombre de fois que l'inventaire d'une entreprise est vendu et remplacé dans une période donnée:

Ratio de rotation des stocks = coût des marchandises vendues / inventaire moyen.

Comptes de retour raison raison à la créance

Il mesure le nombre de fois où une entreprise peut convertir les comptes débiteurs en espèces pendant une période donnée:

Comptes Rotation Rotation Raison = Ventes de crédit net / Comptes de comptes moyens.

Ventes en inventaire

La raison des jours de vente dans l'inventaire mesure le montant moyen des jours où une entreprise maintient dans son inventaire avant de la vendre aux clients:

Ventes en stock = 365 jours / ratio de rotation des stocks.

Raisons de rentabilité

Ils mesurent la capacité d'une entreprise à générer des revenus en ce qui concerne les revenus, les actifs, les coûts d'exploitation et le capital. Les raisons financières les plus courantes incluent les éléments suivants.

Ratio de rentabilité brut

Comparez le gain brut d'une entreprise avec ses ventes nettes pour montrer le profit d'une entreprise après avoir payé le coût des marchandises vendues:

Ratio de rentabilité brute = gain brut / ventes nettes.

Raison de rentabilité opérationnelle

Le ratio de rentabilité opérationnelle compare le revenu opérationnel d'une entreprise avec ses ventes nettes pour déterminer l'efficacité opérationnelle:

Peut vous servir: les 6 activités économiques les plus importantes de GuanajuatoRatio de rentabilité opérationnelle = rentabilité opérationnelle / ventes nettes.

Raison des actifs sur les actifs

Le taux de rentabilité sur les actifs mesure l'efficacité avec laquelle une entreprise utilise ses actifs pour générer des bénéfices:

Raison des actifs sur les actifs = rentabilité nette / actif total.

Raison de rentabilité sur le patrimoine

Le taux de rentabilité sur le patrimoine mesure l'efficacité avec laquelle une entreprise utilise ses actifs pour générer des bénéfices:

Raison de rentabilité sur le patrimoine = rentabilité nette / capitaux propres des actionnaires.

Raisons de valeur marchande

Ils sont utilisés pour évaluer le prix des actions d'une entreprise. Les raisons de valeur marchande les plus courantes comprennent les éléments suivants.

Raison de la valeur comptable par action

La raison pour laquelle la valeur comptable par action calcule la valeur par action d'une entreprise en fonction du capital disponible pour les actionnaires:

Raison de la valeur comptable par action = Captobre comptable / actions totales en circulation.

Raison de rendement des dividendes

Le ratio de rendement des dividendes mesure le montant des dividendes attribués aux actionnaires en relation avec la valeur marchande par action:

Raison de rendement des dividendes = dividendes par action / prix d'action.

Raison des gains par action

Le ratio des bénéfices par action mesure le montant du bénéfice net obtenu par chaque action en cours:

Revenu Raison de l'action = bénéfice net / total des actions en circulation.

Raison du gant

La Razón Price-Ganancia compare le prix des actions d'une entreprise avec des bénéfices par action:

Raison Prix-Genance = prix de l'action / bénéfices par action.

Quelles sont les raisons financières pour lesquelles?

Les raisons financières sont les outils les plus courants et les plus généralisés pour analyser la situation financière d'une entreprise. Les raisons sont faciles à comprendre et faciles à calculer. Ils peuvent également être utilisés pour comparer différentes entreprises dans différentes industries.

Étant donné qu'une raison est simplement une comparaison mathématique basée sur les proportions, les grandes et les petites entreprises peuvent utiliser des raisons pour comparer leurs informations financières.

D'une certaine manière, les raisons financières ne prennent pas en considération la taille d'une entreprise ou d'une industrie. Les proportions ne sont qu'un calcul brut de la situation financière et de la performance.

Les raisons financières permettent de comparer les entreprises de toutes les industries, tailles et secteurs, afin d'identifier leurs forces et leurs faiblesses.

Suivi des performances de l'entreprise

La détermination des raisons financières est effectuée individuellement par période, ainsi que la surveillance tout au long des changements dans leurs valeurs pour découvrir les tendances qui peuvent être développées dans une entreprise.

Il peut vous servir: l'état des résultatsPar exemple, une augmentation de la dette envers les actifs peut montrer qu'une entreprise est rechargée de dettes et peut éventuellement devoir faire face à un risque de non-compliance.

Faire des comparaisons pour les performances de l'entreprise

Comparez les raisons financières à celles des principaux concurrents pour vérifier si l'entreprise en ce qui concerne l'industrie moyenne a une performance meilleure ou pire.

Par exemple, la comparaison des performances des actifs entre les entreprises facilite le déterminer un investisseur ou l'analyste quels actifs de l'entreprise sont utilisés plus efficacement.

Utilisateurs

Parmi les utilisateurs des raisons financières figurent à la fois des parties internes et externes de l'entreprise:

- Les utilisateurs internes sont les propriétaires, l'équipe de direction et les employés.

- Les utilisateurs externes sont des investisseurs de détail, des analystes financiers, des concurrents, des créanciers, des autorités réglementaires, des autorités fiscales et des observateurs de l'industrie.

Exemples

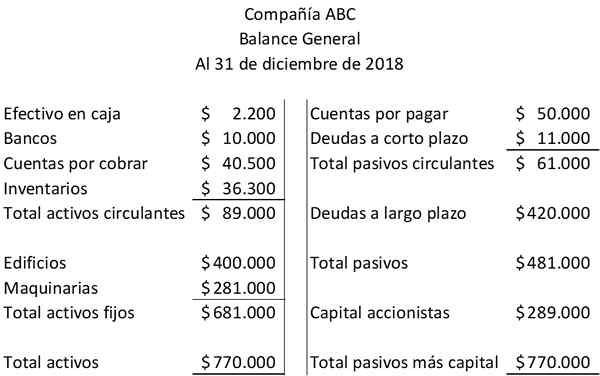

L'analyse des états financiers comprend des raisons financières. Pour la société ABC, son bilan et sa déclaration de résultats sont présentés:

Voici deux raisons financières qui sont basées uniquement sur les montants des actifs en circulation et des passifs circulants qui apparaissent dans la balance de la société ABC:

Raison de circulation = actifs circulants / passifs circulants = 89 $.000/61 $.000 = 1,46.

Raison rapide = (actifs circulants - Inventaires) / responsables circulants = (89 $.000 - 36 $.300) / 61 $.000 = 52 $.700/61 $.000 = 0,86.

La raison financière suivante implique la relation entre deux montants du solde: les passifs totaux et le capital total:

Dette de raison au capital = passifs totaux / actifs des actionnaires = 481 $.000/289 $.000 = 1,66.

Dans cet exemple, pour chaque 1 $ que les actionnaires ont contribué, les créanciers ont contribué à 1,66 $.

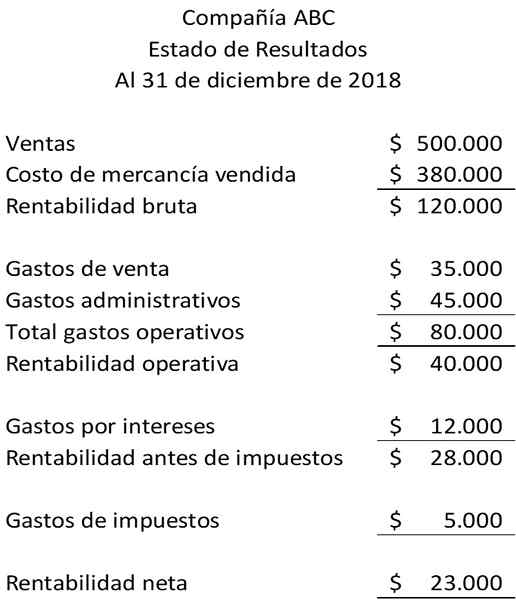

Raisons financières avec le statut des résultats

Les raisons financières suivantes relient les montants du solde général des comptes débiteurs et des stocks avec des montants du compte de résultat. Pour illustrer ces raisons financières, vous avez la déclaration de résultats suivante:

Ratio de rotation des stocks = coût des marchandises vendues / inventaire moyen = 380 $.000/36 $.300 = 10,47 fois.

Comptes Rotation Rotation Raison = Ventes de crédit net / Comptes à recevoir moyens = 500 $.000/40 $.500 = 12,35 fois.

Les références

- CFI (2019). Ratios financiers. Tiré de: CorporateFinanceInstitute.com.

- Richard Loth (2019). Tutoriel de ratio financier. Tiré de: Investopedia.com.

- Mon cours de comptabilité (2019). Analyse du ratio financier. Pris de: MyCountingcourse.com.

- Inc (2019). Ratios financiers. Tiré de: Inc.com.

- Harold Averkamp (2019). Ratios financiers (explication). Coach comptable. Tiré de: AccountingCoach.com.

- Rosemary Peavler (2018). L'analyse du ratio financier offre des informations commerciales précieuses. L'équilibre petite entreprise. Pris de: the Balancesmb.com.

- « Analyse de la raison en circulation, comment calcule et exemples

- Raisons de liquidité Qu'est-ce que la liquidité et les exemples »