Solde en suspens

- 4907

- 1245

- Eva Henry

Quel est le solde non rémunéré?

Il solde en suspens Il s'agit du capital plus les intérêts en attente de payer pour un prêt ou la moyenne d'un portefeuille de prêts (toute dette à terme, en versements, virages ou carte de crédit, sur lesquels les intérêts sont facturés), pendant une période, généralement une mois.

Le solde non rémunéré est l'argent rendu, mais qui n'est pas payé dans son intégralité à la date d'expiration. Le prêteur utilise ce solde pour calculer dans son compte combien d'intérêt est dû à cette période. Les bureaux de crédit basent la solvabilité du prêt de l'emprunteur sur tout solde impayé que vous avez.

Plus la dette de l'emprunteur de sa limite d'endettement est proche, plus il sera considéré comme un passif financier. Comme pour les soldes impayés, les bureaux de crédit analysent également la façon dont le crédit est maintenu avec les prêteurs.

Payant Compléter le solde impayé de chaque compte État maintient le crédit de prêt au plus haut niveau. Il donne également une classification de crédit élevée à l'emprunteur.

Caractéristiques de l'équilibre insoluté

Les fournisseurs de crédit déclarent les soldes insolven chaque mois aux agences de reportages de crédit. Les émetteurs de crédit déclarent généralement le solde total impayé de chaque emprunteur lors de la livraison du rapport.

Les soldes sont signalés au-dessus de toutes sortes de dettes, rotatives et non renouvelables. Avec des soldes malsains, les émetteurs de crédit informent également les paiements délinquants qui ont plus de 60 jours de retard.

Facteurs de classification du crédit

La ponctualité des paiements et contrepoids insolus sont deux facteurs qui affectent la classification du crédit de l'emprunteur. Les experts disent que les emprunteurs devraient essayer de maintenir leurs soldes totaux impayés inférieurs à 40%.

Peut vous servir: motivation qui mène à l'entrepreneuriatLes emprunteurs avec une dette insolute totale supérieure à 40% peuvent facilement améliorer leur classification de crédit en effectuant des paiements plus élevés mois par mois qui réduisent leur solde pédagogique total.

En diminuant le solde total impayé, la classification du crédit de l'emprunteur augmente. Cependant, la ponctualité n'est pas si facile à améliorer. Les paiements en arrière sont un facteur qui peut rester de trois à cinq ans dans un rapport de crédit.

Le solde moyen impayé sur les cartes de crédit et les prêts est un facteur important pour la classification du crédit à la consommation.

Mensuellement, les soldes non rémunérés moyennés sur les comptes actifs sont informés des agences de crédit, ainsi que tout autre montant qui est déjà vaincu.

Les soldes de déroulement des prêts non renouvelables diminueront mensuellement avec les paiements prévus. Les soldes des dettes rotatives varieront en fonction de l'utilisation que le titulaire donne à sa carte de crédit.

Comment l'équilibre malsain est-il calculé?

La formule de base pour calculer un solde non rémunéré consiste à prendre le solde d'origine et à soustraire les paiements effectués. Cependant, les frais d'intérêt compliquent l'équation des hypothèques et autres prêts.

Étant donné qu'une partie des paiements de prêt s'applique au paiement des intérêts, un tableau d'amortissement doit être créé pour calculer le solde impayé d'un prêt.

Un tableau d'amortissement permet de calculer le montant du paiement s'applique au capital et à quelle partie payer les intérêts. Pour créer un tableau d'amortissement et calculer le solde non rémunéré, ces étapes sont suivies:

Créer un tableau d'amortissement

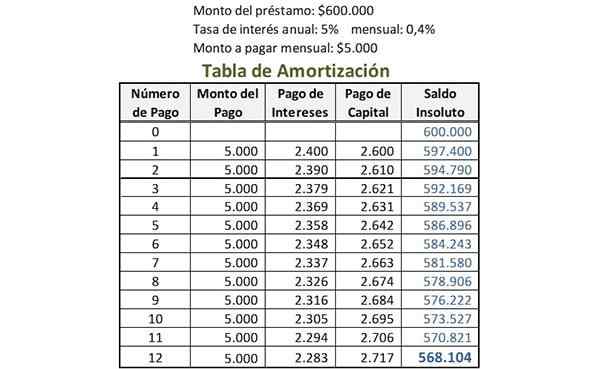

D'abord, les données de prêt sont indiquées; par exemple:

- Montant du prêt = 600 000 $.

- Montant à payer mensuel = 5000 $.

- Taux d'intérêt mensuel = 0,4%.

Le taux d'intérêt mensuel est calculé en divisant le taux d'intérêt annuel par le montant des paiements effectués chaque année. Par exemple, si le prêt a un taux d'intérêt annuel de 5% et que les paiements sont mensuels, le taux d'intérêt mensuel est de 5% divisé par 12: 0,4%.

Il peut vous servir: niveaux organisationnels ou pyramide organisationnelleCinq colonnes sont créées pour le tableau d'amortissement: numéro de paiement, montant du paiement, paiement des intérêts, paiement en capital et solde impayé.

En vertu du «numéro de paiement», le numéro 0 est écrit à la première rangée. Sous "Solde impayé", le montant d'origine du prêt est écrit dans cette première ligne. Dans cet exemple, ce serait 600 000 $.

Enregistrer le premier paiement

Dans la colonne «Numéro de paiement», le numéro 1 est écrit dans la ligne sous paiement 0. Le montant à payer mensuellement dans la même ligne est écrit, dans la colonne «Montant de paiement». Ce serait 5000 $ dans cet exemple.

Dans cette même rangée, dans la colonne «Paiement des intérêts», le taux d'intérêt mensuel est multiplié par le solde impayé avant ce paiement, pour déterminer la partie du paiement des intérêts. Dans cet exemple, il serait multiplié à 0,4% pour 600 000 $: 2400 $.

Au montant mensuel total, ce montant des intérêts est soustrait pour trouver le paiement en capital de cette ligne. Dans cet exemple, ce serait 5000 $ moins 2400 $: 2600 $.

Dans la colonne «Un nonsilue» de la même ligne, ce paiement en capital est soustrait du solde précédent, pour calculer le nouveau solde impayé. Dans cet exemple, ce serait 600 000 $ moins 2600 $: 597 $ 400.

Solde de non-perfection du prêt

Le processus effectué pour le premier paiement pour chaque paiement suivant qui a été effectué est répété. Le montant indiqué dans la colonne «Solde non rémunéré» dans la rangée du paiement le plus récent est l'actuel impayé du prêt, comme le souligne l'image.

Il peut vous servir: chaîne de valeur de Porter

Intérêt sur les soldes impayés

Les sociétés de cartes de crédit montrent le taux d'intérêt en pourcentage mensuel. Les intérêts à payer dépend de ce taux, du solde non rémunéré et du nombre de jours de solde non rémunéré.

L'intérêt dans le solde impayé n'est chargé que si le montant minimum ou partiel est payé à la date spécifiée, et non le montant total dû. C'est ce qu'on appelle la facilité de crédit rotatif.

Il y a une période sans intérêt pendant laquelle le montant utilisé sur la carte de crédit ne génère pas d'intérêt. C'est la durée entre le premier jour du cycle de facturation et le jour d'expiration des paiements.

Une charge supplémentaire pour le paiement en retard est appliquée si le montant dû à la date spécifiée n'est pas payé. Cette taxe de service est applicable aux intérêts et aux autres tarifs, étant inclus dans le montant total dû.

Méthode d'équilibrage moyen non rémunéré quotidien

De nombreuses sociétés de cartes de crédit utilisent une méthode de solde quotidienne moyenne non rémunérée pour calculer l'intérêt mensuel appliqué à une carte de crédit.

La méthode du solde quotidien moyen permet à une société de cartes de crédit de percevoir un intérêt légèrement plus élevé; Considérez les soldes du titulaire de la carte tout au long du mois et pas seulement à la date de clôture.

Avec le calcul des soldes quotidiens quotidiennement, la société de cartes de crédit ajoute les soldes de détention de chaque jour dans le cycle de facturation mensuel et le divise par le nombre total de jours.

Un taux d'intérêt quotidien est également calculé et facturé pour le nombre de jours dans le cycle de facturation pour atteindre l'intérêt mensuel total.